Comment l’Euro a détruit l’Europe – Charles Gave

Source : institutdeslibertes.org – 2 juillet 2022 – Charles Gave

https://institutdeslibertes.org/comment-leuro-a-detruit-leurope/

Abonnez-vous au canal Telegram Strategika pour ne rien rater de notre actualité

Faites un don pour soutenir l’analyse stratégique indépendante

Économiste et financier, Charles Gave s’est fait connaître du grand public en publiant un essai pamphlétaire en 2001 “ Des Lions menés par des ânes “(Éditions Robert Laffont) où il dénonçait l’Euro et ses fonctionnements monétaires. Son dernier ouvrage “Sire, surtout ne faites rien” aux Éditions Jean-Cyrille Godefroy (2016) rassemble les meilleurs chroniques de l’IDL écrites ces dernières années. Il est fondateur et président de Gavekal Research (www.gavekal.com).

L’article de cette semaine sera d’un genre spécial. Il s’agit d’un dossier plutôt que d’un article et je vais m’attacher à montrer le rôle du temps dans les analyses économiques. Pour ce faire, je vais essayer d’écrire le moins possible de texte et de montrer plutôt des images annotées (des graphiques) pour essayer de faire mieux comprendre au lecteur les relations qui unissent les variables qui nous intéressent au travers du temps et comment elles réagissent les unes sur les autres .

Cet article sera plus long qu’à l’accoutumée et je vais le commenter et l’expliquer dans l’interview que je fais jeudi prochain avec Emmanuelle. Il sera sur YouTube quelques jours après.

Si cela plait aux lecteurs et aux auditeurs, nous referons de temps en temps une étude plus complète sur un sujet et nous donnerons à ces études le nom de dossier. Le premier de ces dossiers s’appellera :

Comment l’Euro a détruit l’Europe.

Le voici.

Commençons par le premier graphique.

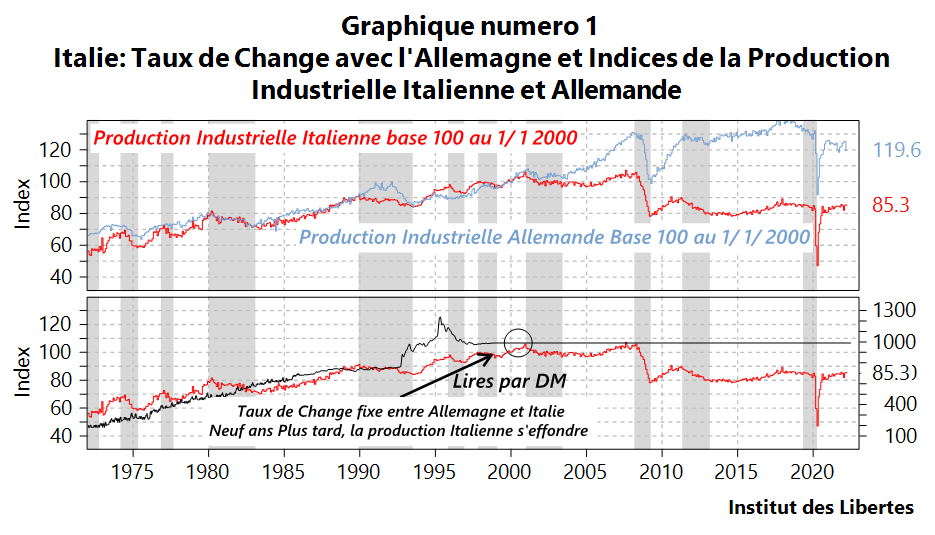

La thèse que je soutiens est simple : de 1970 à 2000, la croissance de la production industrielle en Italie et en Allemagne est sensiblement la même, avec un léger avantage pour l’Italie. Depuis janvier 2000 et les débuts officiels de l’Euro, la production industrielle s’est effondrée en Italie , baissant de 15 % en 22 ans, tandis que la production industrielle allemande continuait sur sa trajectoire initiale et se retrouve à un peu moins de 120. Ma thèse, que je défends depuis des « Lions menés par des ânes » , est que le blocage des taux de change entre l’Allemagne et l’Italie en 2000 (la ligne noire graphique du bas qui est devenue horizontale) est la cause de l’effondrement Italien (et Français, et Espagnol……). Auparavant , quand l’Italie devenait non compétitive vis-à-vis d’une Allemagne plus productive, (ce qui menait à une récession en Italie, hachurages gris sur le graphique), la lire dévaluait vis-à-vis du DM (ligne noire échelle de droite, graphique du bas) et ce faisant protégeait la rentabilité des entreprises Italiennes. Ce n’est plus possible depuis 2000, la variable d’ajustement devient la rentabilité des entreprises italiennes et non plus le taux de change Lire/ DM, du coup elles ne peuvent plus investir et la croissance s’effondre.

Mais c’est là que cela devient intéressant.

J’ai fait cette analyse en 2003 dans le livre mentionné plus haut et la crise de l’euro, qui était donc totalement prévisible, s’est produite en 2012, c’est-à-dire neuf ans après mon analyse initiale.

Ce qui m’amène à ma première loi fondamentale de l’économie : plus une erreur de politique économique commise par les autorités est gigantesque et plus il faudra de temps pour que ses effets finissent par faire sauter le système.

Pour le communisme en Russie, il a fallu plus de70 ans et environ vingt millions de mort…

Pour l’Euro, nous en sommes à 22 ans et la faillite de l’Europe de Bruxelles approche à grand pas, mais l’Euro, ce Frankenstein financier est toujours là.

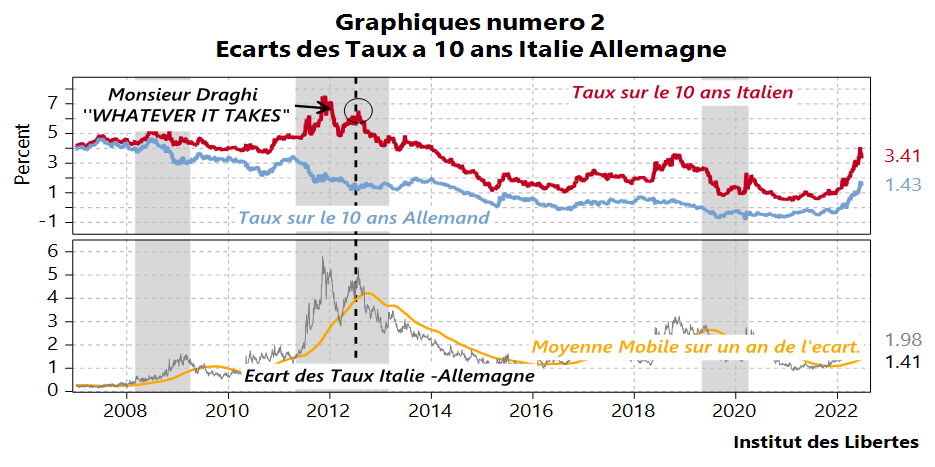

Ce qui m’amène à ma deuxième question : comment les marchés ont- ils réagi au désastre qui devenait évident en 2012 ? Le plus simplement du monde : ils ont anticipé que l’euro n’allait pas survivre et ont vendu les obligations Italiennes et acheté les obligations allemandes, ce qui a fait exploser l’écart des taux entre l’Allemagne et l’Italie comme le montre le graphique suivant.

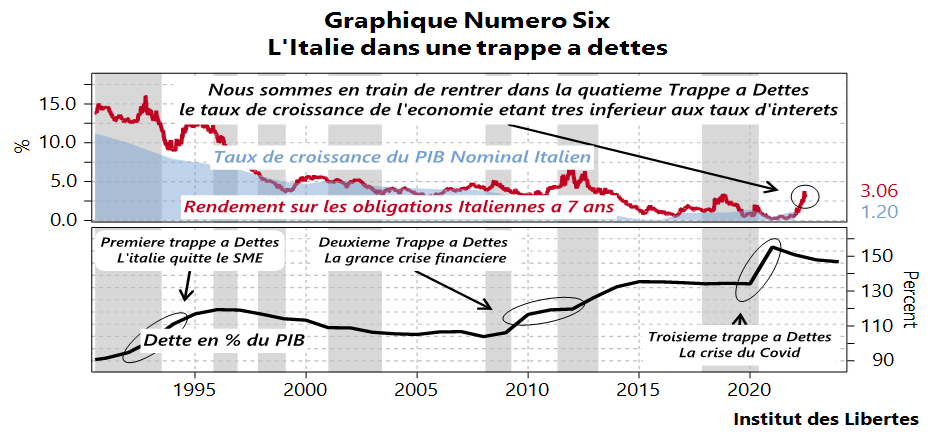

En été 2012, les taux Italiens frisent les 7 %, les taux allemands sont à 2 %, l’écart des taux à 5 %, et la situation est insoutenable pour l’Italie qui rentre dans une « trappe a dettes » monstrueuse, son PIB croissant au mieux de 2 % par an et sa dette, à plus de 100 % du PIB, croissant de 7 % par an.

Pour tout observateur de bonne foi, la preuve est faite que l’Euro a désindustrialisé tout le sud de l’Europe et qu’il faut retourner aux monnaies nationales.

Que fait monsieur Draghi ?

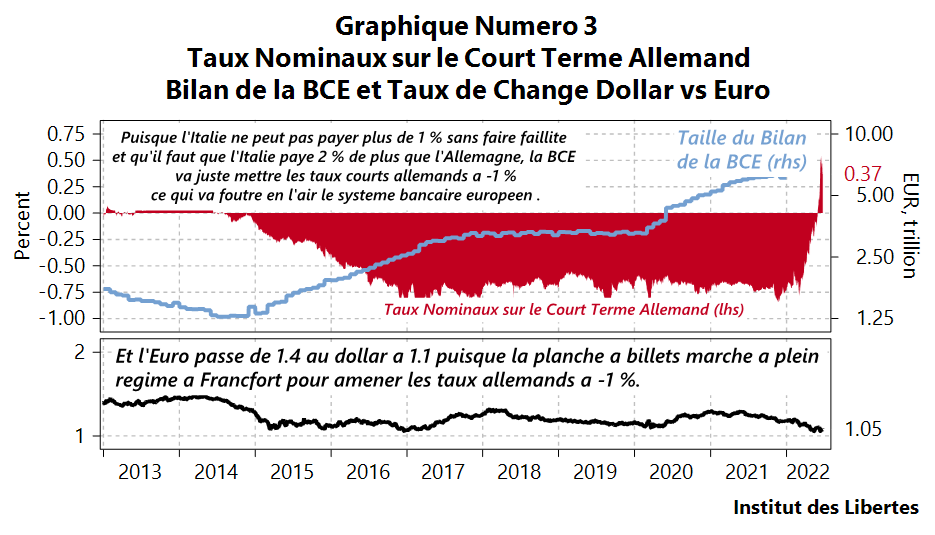

Il décide de casser le thermomètre.

Il fait marcher la planche à billets à fond, (la base monétaire double en deux ans, avant que de doubler à nouveau pendant les deux années du covid, voir la ligne bleue en haut), et avec cet argent qui n’existe pas, achète les obligations Italiennes et Allemandes pour faire baisser les taux Italiens à 1 % et les taux allemands à …-1 %, ce qui est une impossibilité logique. Les taux d’intérêts sont là pour me compenser pour l’incertitude du futur, et donc des taux négatifs signifient que le futur est plus certain que le présent, ce qui est idiot.

Cela fait 10 ans que la zone euro est gérée en fonction d’une imbécilité logique et les gens me demandent pourquoi la croissance a disparu en Europe.

Du coup, l’euro passe de 1.4 à 1.06 vis à vis du dollar, ce qui est un premier sale coup pour les épargnants européens. Mais ce n’est que le début d’une longue série. L’un des prochains dossiers sera peut-être sur l’euthanasie du rentier européen, tant cela fait vingt ans que les autorités politiques s’attachent à ruiner les épargnants, sans que je comprenne très bien pourquoi.

Ce faisant, monsieur Draghi crée un second faux prix pour l’Euro.

Non seulement les taux de change sont faux, mais les taux d’intérêts aussi.

Et ces faux prix vont amener à la faillite du système bancaire de la zone euro en quelques années.

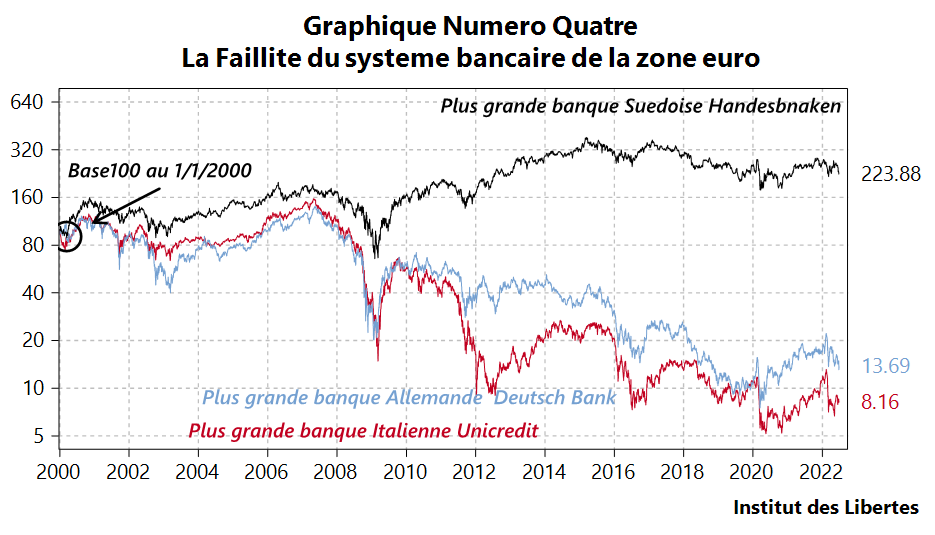

Les banques dans le monde entier, de 2007 à 2009, avaient eu à prendre de grosses pertes en raison de la grande crise financière et elles se cassèrent donc toute la ces deux années, faisant un plus bas en mars 2009.

De 2009 à 2011 les cours boursiers de toutes les banques remontent , mais à partir de 2012 , la crise de la zone euro fait rechuter les banques de la zone qui depuis ne cessent de baisser depuis pour faire des plus bas année après année , tant et si bien que base 100 au début de l’euro, Handelsbanken, banque Suédoise est à 224 aujourd’hui tandis Unicredit est à 8 et Deutsch Bank à 13. 69, les trois banques étant en Europe.

Pourquoi cette différence entre la Suède et l’Italie ou l’Allemagne ?

Deux raisons :

- En raison du taux de change fixe avec l’Allemagne, de nombreuses sociétés dans le sud de l’Europe font faillite, alors que la rentabilité des affaires suédoises est protégée par un taux de change qui a baissé pendant la crise avant de remonter quand la crise fut finie. Le taux de change sert d’amortisseur aux chocs externes et il a rempli son rôle en Suède, mais pas dans la zone euro, tuée par la concurrence allemande.

- Avec des taux d’intérêts à -1 % et des couts fixes a +2 % (immeubles, personnel etc..) les banques de la zone euro ne peuvent pas gagner leur vie , leurs couts étant tres supérieurs à leur rentabilité.

Deuxième conclusion : Pour ne pas avoir à admettre que l’Euro était une erreur qui avait détruit l’industrie de l’Europe du Sud, monsieur Draghi met en œuvre la destruction totale des banques européennes.

Ce qui prend environ cinq ans.

Mais hélas, le drame ne s’arrête pas là !

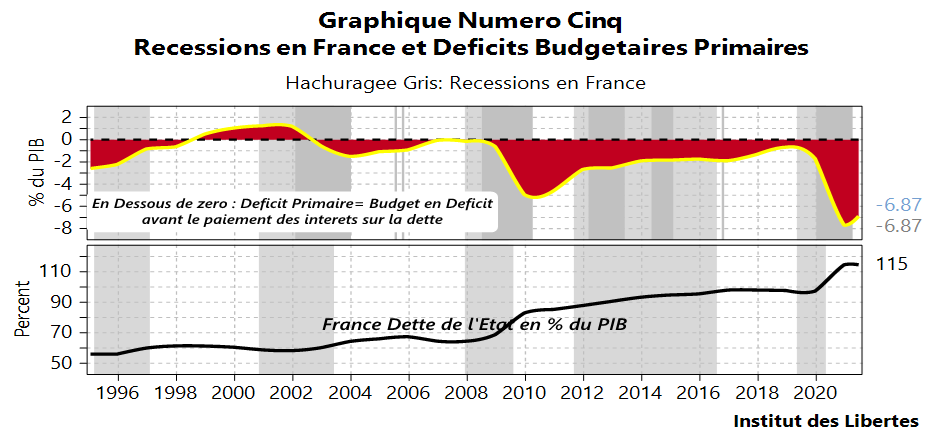

Comme les sociétés en France, par exemple, ne sont plus compétitives, elles cessent de gagner de l’argent et comme les banques ne peuvent plus prêter faute de fonds propres, la croissance s’écroule, les rentrées fiscales baissent, les dépenses augmentent et donc les déficits budgétaires explosent et avec eux la dette de l’État. C’est ce que montre le graphique suivant. Cycle après cycle, les déficits budgétaires français se creusent, de -2 %, à -4 %, à -7 %…Prochaine étape –9% en 2023 ?

Et comme la dette en % du PIB ne cesse de monter, le pays risque à tout moment d’entrer dans une trappe à dettes si les taux venaient à remonter. Et les taux sont en train de remonter.

C’est là où nous sommes en Italie, en France et en Espagne aujourd’hui.

Et donc la troisième conclusion à laquelle j’arrive est qu’il avait fallu 9 ans pour que l’Euro foute en l’air les économies du Sud de l’Europe, cinq ans de plus ans pour tuer nos systèmes bancaires , et un peu plus de vingt-deux après la création de l’euro, la France et l’Italie vont cesser d’être solvables puisque les deux pays arrivent dans des trappes à dettes absolument mortelles.

Aucun problème, va me dire le lecteur studieux et ayant fait l’ENA : Il suffit que la BCE achète à nouveau des obligations Italiennes pour en faire baisser le taux d’intérêts, comme en 2012 !

Hélas, en 2013-2014, l’inflation était en dessous de zéro en Allemagne et donc mettre les taux allemands à zéro ou en dessous pour faire baisser les taux Italiens était une idée stupide mais concevable.

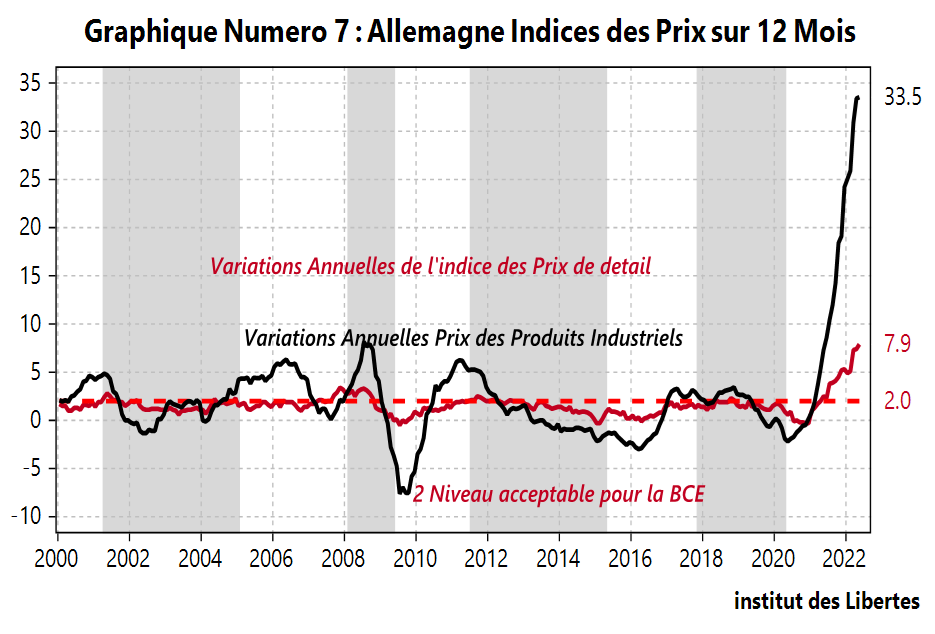

Hélas encore, aujourd’hui, les taux l’inflation en Allemagne sur les prix de détail est à 8 % et sur les prix industriels, frappés de plein fouet par la crise de l’énergie , nous en sommes à …33 % .

Et les taux courts allemands sont à zéro, alors qu’ils devraient être à 8 % au minimum !

Non seulement la BCE ne peut pas faire baisser les taux allemands, mais elle doit les faire monter brutalement , ce qui mettra immédiatement la France , l’Italie et l’Espagne en cessation de paiement.

Et ce d’autant plus que la zone euro va rentrer dans une profonde récession créée par la hausse du prix de l’énergie et la hausse des taux.

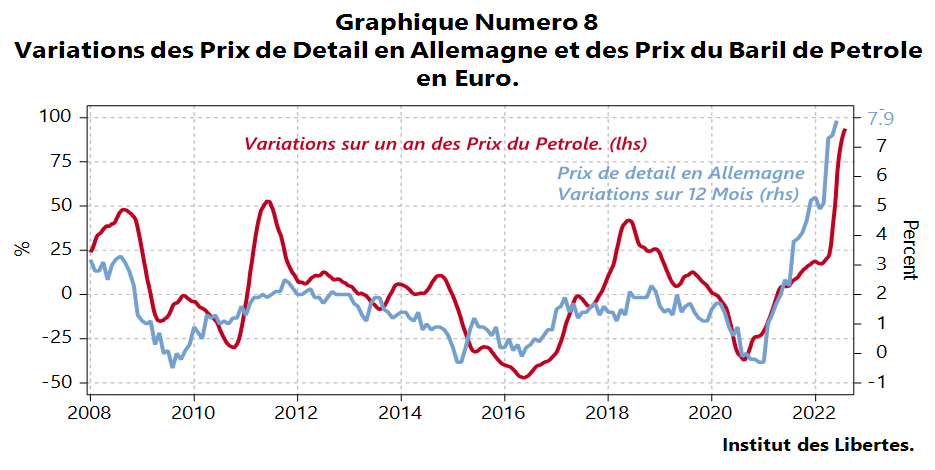

Et si la BCE ne monte pas ses taux, l’Euro va s’écrouler, ce qui fera grimper le taux d’inflation en Allemagne qui est très dépendant des prix de l’énergie en euro.

Conclusion

Nous sommes dans une crise énergétique profonde comme je ne cesse de l’écrire depuis deux ans. Si la BCE ne monte pas ses taux, le prix de l’énergie en Euro va exploser à la hausse puisque l’euro s’écroulera contre le dollar et que nous achetons notre énergie en dollar et non plus en euro depuis l’Ukraine.

Mais à cause de cette hausse du prix de l’énergie, la balance commerciale de la zone euro, comprenant l’Allemagne, est en train de devenir déficitaire, ce qui veut dire que pour tenir le cours de change de l’euro, il va falloir monter les taux d’intérêts un peu plus que nécessaire et donc rendre la récession à venir encore plus dure pour le sud de l’Europe.

La zone euro a créé, comme on pouvait s’y attendre, une contradiction gigantesque entre ce dont a besoin l’Allemagne comme taux d’intérêts et ce dont a besoin l’Europe du Sud.

L’Allemagne doit monter ses taux, faute de quoi l’inflation risque de devenir un vrai problème alors que toute hausse des taux condamne le Sud de l’Europe à une situation de trappe à dettes.

La seule solution serait de fédérer, de mutualiser toutes les dettes européennes, mais cela est interdit et par la Constitution allemande, par les traités fondateurs de l’Union Européenne et de la monnaie commune. Qui plus est, cela ne règlerait en rien le manque de compétitivité de l’Europe du Sud, mais ferait durer l’agonie plus longtemps.

Mais, malgré l’interdiction formelle, je crains le pire. « Ils » vont essayer de mutualiser la dette européenne. C’est leur dernière cartouche et « ils » vont essayer de la tirer.

En attendant, la BCE m’explique qu’elle va trouver une façon de faire baisser les taux italiens tout en faisant monter les taux allemands, ce qui me réjouit au plus haut point, tant c’est idiot.

En fait, l’Euro est mort en 2012, et ne survit que grâce à l’acharnement thérapeutique des Ignoramus qui l’ont construit qui ne peuvent admettre qu’ils ont eu tort.

La seule sortie possible, compte tenu de toutes les imbécillités passées, est hélas une explosion financière qui se produira dans le chaos le plus total. Ce coup, vous le verrez partir en suivant les écarts de taux entre l’Allemagne et l’Italie ainsi que l’indice des banques européennes (SX7E).

Je n’ai pas le moindre doute que nous aurons à ce moment-là un contrôle des changes en France. Ouvrir un compte (légalement) à Zurich, Genève ou Londres, y loger tous ses actifs financiers, y bâtir des positions en monnaies étrangères du type dollar canadien ou couronne suédoise, en or, en monnaies du sud est asiatiques, en obligations chinoises, y conserver son portefeuille actions en attendant que le coup parte me parait la seule stratégie raisonnable aujourd’hui.

Car je suis certain que ce qu’ils ont fait au oligarques russes, ils le feront aux citoyens français puisque d’après notre Président, « nous sommes en guerre », et que le droit de propriété n’existe pas quand les hordes de Huns se ruent vers nos frontières…

Organisez-vous en conséquence.

Bonne chance, ça va souffler, et il m’étonnerait que l’été soit tranquille…

une autre vision

et pas des moindres !..

Du Vécu …et des constats à la pelle !

https://www.anguillesousroche.com/economie/les-crises-alimentaire-energetique-et-inflationniste-proviennent-des-politiques-mondialistes/

Acheter des obligations chinoises , sans déconner , je suis à 100 % que l auteur de l ‘article et le proprio de ce site n’ont que des euros . Pas tres serieux tout cela .

Ping :Comment l’Euro a détruit l’Europe – Charles Gave | Raimanet

La prochaine étape est la monnaie mondiale numérique centralisée. A quoi bon ouvrir un compte en Suisse ou au Royaume-Uni ?! Plus personne n’est à l’abri dans une gouvernance mondiale dont les Etats ne sont plus qu’un écran.