Origines et conséquences de la dette publique américaine

Source : lesakerfrancophone.fr – 1 juillet 2024 – Jean-Luc Basié

https://lesakerfrancophone.fr/origines-et-consequences-de-la-dette-publique-americaine

Abonnez-vous au canal Telegram Strategika pour ne rien rater de notre actualité

Pour nous soutenir commandez les livres Strategika : “Globalisme et dépopulation” , « La guerre des USA contre l’Europe » et « Société ouverte contre Eurasie »

Jean-Luc Baslé est ancien directeur de Citigroup (New York). Il est l’auteur de « L’euro survivra-t-il ? » (2016) et de « The International Monetary Système : Challenges and Perspectives » (1983).

L’accroissement de la dette publique américaine a suscité de nombreux commentaires. L’emballement récent tient pour partie à des causes atypiques, telle la crise des subprimes ou la pandémie. Néanmoins, il existe un problème de fond lié au double déficit, budgétaire et commercial des États-Unis. Notre analyse commence par l’examen de la dette, et se poursuit par l’étude du déficit budgétaire et du déficit commercial. Nous concluons que cette dette dans son état actuel ne peut que conduire à une crise majeure de l’économie américaine, et par contrecoup de l’économie mondiale.

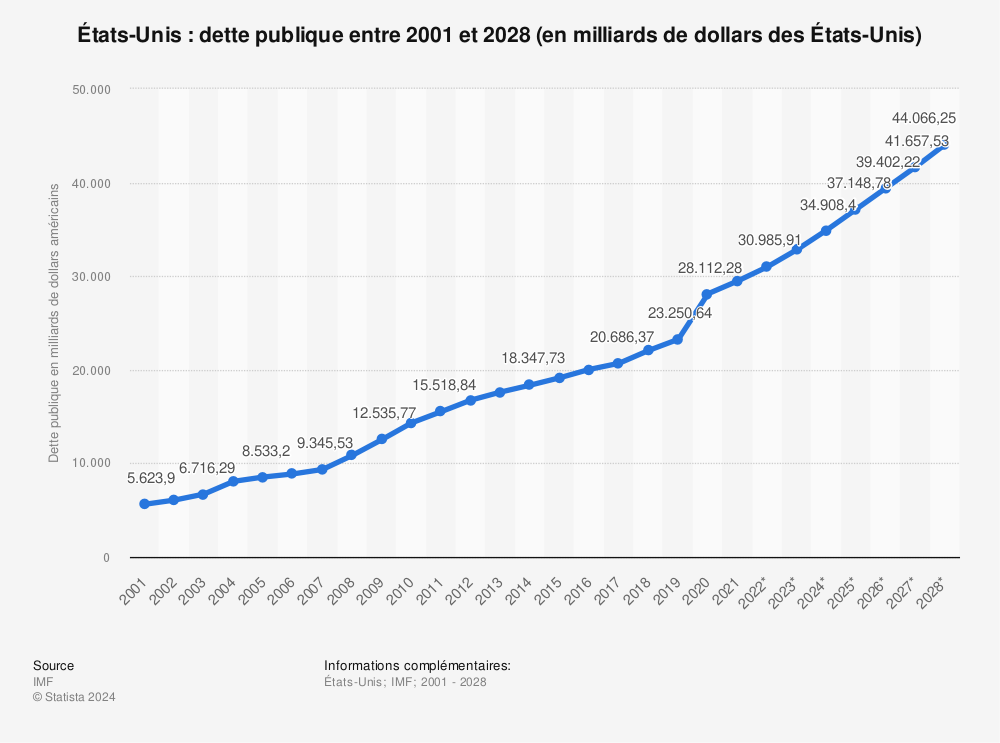

La dette publique

A la fin du premier trimestre de cette année, la dette américaine s’élève à 126% du produit intérieur brut (PIB) – un montant supérieur à celui de 1946 (118%) dû au coût de la Seconde Guerre mondiale. Cette situation est exceptionnelle. Au cours de leur histoire, les États-Unis ont veillé à ne pas s’endetter excessivement. En 1930 la dette publique s’élevait à 18% du PIB. Pour mettre fin à la Crise de 1929, Franklin Roosevelt lance le New Deal qui comprend de nombreux programmes sociaux et d’investissement dont le symbolique Tennessee Valley Authority qui entraîne une augmentation de la dette publique qui s’élève à 38% du PIB à la veille de l’entrée en guerre des États-Unis. Puis, elle décroit rapidement pour atteindre un point bas en 1974 (31%). Ce n’est qu’à compter des années 1980 qu’elle augmente à nouveau pour atteindre un nouveau point haut : 65% en 1995 sous l’effet combiné du double déficit budgétaire et commercial. Elle se stabilisera dans la décennie suivante et reprendra sa course folle dans les années 2000 pour atteindre les sommets que nous connaissons. La cause de cet emballement tient à trois évènements : la crise des subprimes de 2008, une crise économique et financière inopinée au printemps 2020 et la pandémie du Covid-19. De 2008 à 2020, la dette publique est passée de 10 025 à 26 945 milliards de dollars, soit une augmentation de 16 920 milliards égale à 51% du montant actuel de la dette. En d’autres termes, la dette américaine a doublé en quinze ans !

Au regard de l’histoire américaine, il s’agit d’une situation hors norme qui a certainement conduit Alexandre Hamilton – premier secrétaire du Trésor – à se retourner dans sa tombe. Suite à la Guerre d’indépendance, il avait effet promptement assaini les finances publiques américaines et rétabli le crédit international de la jeune nation – crédit qu’il considérait indispensable à son bon développement économique futur. Et, c’est bien de cela dont il s’agit aujourd’hui. Depuis 2008, les dirigeants américains agissent comme s’il n’existait pas de limite au montant de la dette américaine, mais cette limite existe même si elle n’est pas précisément définie. Si la dette croît plus vite que l’économie, le taux d’endettement croîtra aussi. S’il croît, les investisseurs exigeront un taux d’intérêt plus élevé pour compenser le risque accru de la dette. Concomitamment, le coût de la dette absorbera une part croissante des recettes fiscales, aggravant le déficit budgétaire… donc la dette. A un moment donné qui reste à définir, la situation financière de la nation débitrice entre dans un cercle vicieux d’endettement. Il semble que les dirigeants américains n’en soient pas conscients ou estiment que le moment de s’en inquiéter n’est pas encore venu ce en quoi ils ont tort. Les investisseurs étrangers ne détiennent que 8% de la dette américaine – un montant modeste mais néanmoins crucial. S’il se réduisait sensiblement, le crédit des États-Unis en serait affecté, et le taux d’intérêt des bons du Trésor serait sensiblement relevé. La Chine a réduit de moitié ses investissements en bons du Trésor ces dix dernières années, et l’Arabie saoudite n’a pas renouvelé l’accord dollar-défense qui la liait aux États-Unis depuis cinquante ans. Nous reviendrons sur ces deux évènements dans la dernière partie de cet exposé. Des décisions qui donnent à réfléchir…

Le déficit budgétaire

Le déficit budgétaire apparaît dans les années 60 pour atteindre 0,9% du produit intérieur brut en moyenne sur la décennie. Il croit rapidement dans les années 80 (-3,8%) pour exploser ces cinq dernières années (-8,6%) sous les effets conjugués de la pandémie et d’une crise bancaire contenue de justesse. Mais alors que les dépenses explosent pour s’élever en moyenne à 22,9% du PIB de 2010 à 2024, les recettes budgétaires stagnent à 16,5% du PIB pendant la même période. 1

Au-delà de facteurs atypiques tel que la pandémie, l’aggravation du déficit tient à une baisse des recettes et un accroissement des dépenses en pourcentage du produit intérieur brut. Les recettes baissent sous l’effet d’un taux moyen d’imposition des ménages qui est tombé de 22,4% du PIB en 1980 à 16,4% en 20202. Cette baisse est elle-même due à une réduction du taux d’imposition des personnes physiques, en particulier sur les revenus les plus élevés. Parallèlement, le taux d’imposition des entreprises a été abaissé. Du côté des dépenses, la tendance est inverse. Pour l’analyser, nous avons classé les dépenses en quatre catégories : défense, programmes sociaux, dépenses de fonctionnement et coût de la dette3. Ces quatre groupes sont chiffrés en pourcentage du total du budget (et non en pourcentage du PIB, comme cela est fait habituellement). L’analyse révèle une forte baisse des dépenses de défense qui tombe de 55,4% en 1965 à 22,8% en 2023, et une forte hausse des dépenses sociales qui passent de 13,2% à 52,1% dans le même temps4. Les deux autres catégories sont relativement stables.

L’aggravation du déficit budgétaire tient donc aux effets conjugués d’augmentations des dépenses suite au lancement de la Great Society de Lyndon Johnson et de baisses d’impôts, conséquences de la Révolution Reagan. Ajoutons pour conclure qu’en dépit d’un coût élevé, plus élevé que les programmes sociaux européens, les programmes américains offrent une protection moindre.

Le déficit commercial

A l’équilibre dans les années 60 et 70, le déficit commercial américain se dégrade au début des années 80 pour s’effondrer dans les années 90. Le déficit de la balance des paiements qui outre les biens et les services inclus les mouvements de capitaux, atteint son point le plus bas en 2006 : 5,5% du PIB. Cette même année, le Japon enregistre un surplus de 3,8%, l’Allemagne de 5,7% et la Chine de 8,4%5. Ce déficit est essentiellement dû à l’importation de produits de consommation courante, telles les automobiles (13,6% des importations), les ordinateurs (10%), le textile (8,4%) et les produits pharmaceutiques (6,4%). Le premier fournisseur est la Chine, suivie du Mexique, du Vietnam, de l’Allemagne et du Japon. Si dans le temps, ces nations sont demeurées les premiers fournisseurs des États-Unis, hormis le Vietnam apparu récemment, leur position relative a fortement varié. Ainsi, le Japon qui était le premier fournisseur en 1985 avec 20% des importations occupe désormais la quatrième place avec seulement 4,8% du total. A l’inverse, le Mexique est passé de la troisième à la première place. La performance la plus extraordinaire est celle de la Chine qui, fournissant 1,1% des importations en 1985, prit la première place en 2017 avec un record absolu de 21,6% des importations en 2017 pour tomber à 13,9% en 2023, suite à la dégradation du relations sino-américaines.6

Quelle est l’origine de cette dégradation du commerce extérieur américain. Les causes sont nombreuses. Retenons comme causes principales la consommation, la productivité et le dollar. Un individu disposant d’une somme d’argent n’a le choix qu’entre deux alternatives : dépenser ou épargner. L’analyse confirme que les Américains privilégie la consommation. Leur taux d’épargne en 2022 est trois fois inférieur à celui des nations du G-7 (États-Unis exclus), soit 1,5% contre 4,7% en pourcentage du PIB.7. Cette inclinaison à consommer est confirmée par l’endettement des ménages qui s’élève à 106% du PIB en décembre 2023 contre 54% pour les ménages de la zone euro – un rapport du simple au double8. Le second facteur est la productivité. En dépit de louables efforts de la part des économistes et des statisticiens, il n’existe pas de critère de référence pour mesurer la performance relative des nations. A défaut de critère fiable, il faut avoir recours à des ersatz – l’industrie automobile en est un. En 1950, les États-Unis produisaient les trois quarts des véhicules dans le monde, tout au moins dans le monde libre. Ils n’en produisent plus que 11,3% en 20239. S’il est normal, la concurrence aidant, que la part de marché des États-Unis diminue avec le temps, on peut en revanche s’interroger sur son amplitude – amplitude que confirme une baisse généralisée de la production manufacturière aux États-Unis confirme, comme l’attestent les données du Bureau of Labor Statistics. On est donc en présence d’une désindustrialisation de l’économie américaine – désindustrialisation aujourd’hui critiquée alors que dans les années 90, elle était présentée comme la voie du futur. C’est le troisième facteur expliquant le déficit commercial américain : la mondialisation.

Alors que Bill Clinton était président, le 15 avril 1994 après huit années de négociation, 164 nations signent à Marrakech l’accord qui crée l’Organisation mondiale du commerce en remplacement de l’Accord général sur les tarifs douaniers et le commerce de 1949, plus connu sous son acronyme anglais : GATT. Il est pour le moins surprenant qu’une nation chroniquement déficitaire traditionnellement protectionniste – rappelons qu’à l’origine la guerre de Sécession est une guerre entre les états du sud libre-échangistes et les états du nord protectionnistes, rappelons aussi que la loi Hawley-Smoot de 1930 qui, en imposant un droit de douane moyen de 40% sur tout produit importé, eut un effet désastreux sur l’économie européenne, rappelons enfin que les États-Unis sont une nation en perte de compétitivité – il est donc surprenant, disions-nous, qu’une telle nation se fasse l’avocat d’un libre-échangiste débridé. Des facteurs économiques et politiques expliquent la décision des dirigeants américains. Ils cherchent en premier lieu à ouvrir de nouveaux marchés pour leurs produits et à s’approvisionner à bon compte en ressources naturelles. Ils savent aussi que cette décision fera pression sur les syndicats américains, en modérant leurs revendications salariales, grâce à la délocalisation de manufactures gourmandes en main d’œuvre devenue plus facile sous le nouveau régime. Enfin et surtout, suite à la conversion de Deng Xiaoping à l’économie de marché en 1978, ils espèrent attirer la Chine dans le giron économique occidental en vue de la contrôler politiquement. Cela a bien fonctionné avec le Canada, le Mexique et d’autres nations de seconde importance dans le passé. Pourquoi cela ne fonctionnerait-il pas avec la Chine dans le futur ?

En apparence, la chose fonctionne bien jusqu’à l’arrivée de Xi Jinping qui rappela aux nouveaux milliardaires qu’ils étaient chinois avant d’être milliardaires. Le très médiatique Jack Ma, fondateur d’Alibaba, fut mis à l’ombre en novembre 2020 pendant trois mois pour lever tout doute sur la politique du nouveau maître de Pékin. Fils d’un hiérarque déchu de Mao Tsé Tong, il ne peut ignorer le sort que l’Occident fit subir à son pays au 19ème siècle. Comprenant que le succès économique chinois déplaçait le centre de gravité mondiale vers l’Asie, les Américains recentrent leur politique dès 2009 vers l’Asie (« pivot to Asia ») et mettent fin à huit années de guerre contre le terrorisme au Moyen Orient.

Trois facteurs expliquent l’origine de la dette publique américaine : la surconsommation, la baisse de productivité et la mondialisation. La surconsommation est un sous-produit de l’ère rooseveltienne destinée à encourager la consommation des ménages pour ranimer une économie anémiée après le krach de 1929. Cette politique fut poursuivie dans les années d’après-guerre ce qui, avec le coût croissant de la guerre au Vietnam, produit une inflation incontrôlée dans les années 70 avec en point d’orgue la décision du gouverneur de la Réserve fédérale, Paul Volcker10, de porter le taux directeur de la banque à 21% à l’été 1981 pour la juguler. La baisse de productivité, non établie formellement mais néanmoins réelle, demeure inexpliquée. Enfin, la mondialisation s’inscrit dans le projet néoconservateur qui vise à faire des États-Unis l’arbitre du monde, ainsi que l’explique Paul Wolfowitz dans Defense Planning Guidance en février 1992, quelques mois seulement après l’effondrement de l’Union soviétique. A ces trois facteurs, s’en ajoute un quatrième, le dollar.

Le dollar

A l’été 1944, les Américains organisent une conférence dans la station balnéaire de Bretton Woods (New Hampshire) pour décider d’un nouvel ordre monétaire international en remplacement de celui reposant sur la livre sterling qui s’est effondré en septembre 1931. Le dollar, adossé à l’or, fut choisi comme monnaie de référence. De là est né son rôle de monnaie de réserve, et plus généralement de monnaie de référence dans les transactions internationales. Près de 60% des réserves monétaires sont libellées en dollar, et 80% des échanges commerciaux sont libellés en dollar. Les ressources naturelles, les céréales, les avions, les navires, et de nombreux produits industriels ou de consommation courante sont libellés en dollar, ce qui donne lieu à des millions de transactions bancaires chaque jour.

Cette prépondérance du dollar dans les transactions monétaires accroît la valeur du dollar. Plus le dollar est demandé en échange d’autres monnaies, plus sa valeur augmente ce qui a pour effet d’abaisser le prix des importations aux États-Unis et d’en augmenter leur volume. La décision de Paul Volcker de relever brutalement le taux directeur de la Réserve fédérale renforça cette appréciation du dollar par rapport à la livre sterling, au yen et au Deutsche mark à tel point que les autorités s’en inquiétèrent. Le 22 septembre 1985, le secrétaire au Trésor, James Baker convoqua la Grande-Bretagne, l’Allemagne, la France, le Canada et le Japon à une conférence qui se tint au Plaza Hôtel à New York. Le secrétaire exigea de ses partenaires commerciaux qu’ils relancent leur économie par la consommation ce qui aura pour effet d’augmenter leurs importations, et promit de son côté que les États-Unis réduirait leur déficit budgétaire. Ce qui fut dit fut fait, à l’exception des États-Unis qui craignant que la réduction de leur déficit provoque une récession, ne firent rien. Quoiqu’il en soit, la conférence eut les résultats espérés. Les devises s’apprécièrent vis-à-vis du dollar, trop même à tel point qu’il fallut convoquer une nouvelle conférence le 22 février 1987, au Louvre cette fois, pour freiner leur appréciation trop rapide. Les marchés financiers comprirent le message que leur donnaient les autorités, et se calmèrent. L’objectivité de modération de la hausse du dollar avait été atteint. Le grand perdant de cette initiative américaine fut l’économie japonaise qui ne retrouva jamais le dynamisme dont elle jouissait jusqu’alors.

Cette mini-crise fut suivie d’une crise plus violente en Asie, en 1997. Les nations les plus affectées furent la Corée du sud, l’Indonésie, et la Thaïlande. La Malaisie, le Laos et les Philippines furent aussi touchées. Ces nations maintenaient des niveaux d’intérêt relativement élevés ce qui attira les capitaux étrangers d’autant plus facilement que leurs monnaies étaient liées au dollar, éliminant ainsi le risque de change. Quand le gouverneur de la Réserve fédérale, Alan Greenspan, décida de relever le taux directeur pour contrôler l’inflation, les flows financiers s’inversèrent. De l’Asie du sud-est, ils retournèrent aux États-Unis où les taux étaient devenus plus attrayants. Forts d’une économie dynamique, ces pays n’avaient pas pris soin d’accumuler suffisamment de réserves pour faire face à un tel revirement, aussi durent-ils demander au Fonds monétaire international de les aider, ce qui fut fait. Cette crise laissa des traces. Leurs dirigeants décidèrent non seulement d’engranger des réserves, mais aussi d’abandonner le lien unissant leur monnaie au dollar. Ils veillent désormais à maintenir leur monnaie dans une fourchette assez large vis-à-vis du dollar – cette politique prit le nom de Bretton Wood II en référence à la conférence de 1944.

A ces questions économiques qui influent sur la valeur du dollar et le volume des importations américaines, s’ajoutent des évènements d’ordre politique comme le recentrage de la politique étrangère des États-Unis vers l’Asie ou les évènements de février 2014 en Ukraine. Les sanctions économiques américaines à l’encontre de la Russie et le gel des avoirs monétaires russes suivi d’un prêt européen de 50 milliards de dollars à l’Ukraine garanti par les intérêts de ces avoirs, créent une situation nouvelle dans le domaine des relations monétaires internationales. Non seulement les sanctions sont illégales, comme l’est le gel des avoirs, mais elles constituent un casus belli en droit international. En prenant ces décisions, les dirigeants américains ont fait preuve de désinvolture, voire d’arrogance – décisions qu’ils pourraient regretter dans le futur. En réaction, la Chine et la Russie ont non seulement accru la part de l’or dans leurs réserves, mais décidé également, en coopération avec les membres des BRICS et du SCO, de créer une nouvelle monnaie internationale. Ce projet n’en est qu’à ses balbutiements. Sa réalisation prendra du temps et n’est donc pas un souci pour les dirigeants américains. Plus inquiétant est la décision de l’Arabie saoudite de ne pas renouveler l’accord qui la lie depuis cinquante ans aux États-Unis par lequel elle s’engage à libeller la vente de son pétrole en dollar et à en investir le produit en bons du Trésor. Le risque est que cette décision fasse tache d’huile en se généralisant à d’autres produits comme les céréales, par exemple. La Russie, la Chine et l’Inde conduisent une part croissante quoique modeste de leur commerce dans leur propre monnaie. Si cette tendance se poursuit et s’étend à d’autres nations, le dollar pourrait être relégué in fine à un rôle secondaire dans les relations monétaires internationales, or le dollar est l’un des piliers de l’empire américain. Il s’agit donc d’une question d’importance.

Conclusion

La cause première de l’augmentation de la dette publique est l’irresponsabilité budgétaire du gouvernement et du Congrès. Derrière cette irresponsabilité se cache une prééminence donnée à la politique monétaire dans la conduite de l’économie. Cette prépondérance s’inscrit dans une adhésion au néolibéralisme qui, sous prétexte de libéraliser l’économie, la dégage de toute entrave et la concentre dans des groupes financiers dont le seul objectif est la rentabilité des capitaux. Il en résulte une inégalité croissante, et une déshumanisation de l’entreprise qui se traduit en suicides et en une dépendance accrue aux drogues.

Au niveau qu’elle a atteint et par les excès qu’elle engendre sur les marchés financiers, la dette publique américaine ne peut que conduire à un krach financier de type 1929 à la puissance 2.

Notes

- Source: Office of Management and Budget.

- Source : Tax Policy Center.

- Le poste Défense inclue le coût des programmes destinés aux anciens combattants. Le poste Programmes sociaux couvre l’éducation, l’emploi, les services sociaux et de santé. Le poste Gouvernement comprend tous les coûts administratifs du fonctionnement de l’État.

- Source: Office of Management and Budget.

- Fonds monétaire international

- Census Bureau

- OCDE

- Banque pour les règlements internationaux

- Organisation Internationale des Constructeurs d’Automobiles

- Avec l’accord de Ronald Reagan.

La dette est l’instrument de la soumission des nations occidentales au projet mondialiste… et ce procédé ne date pas d’hier!

Origines et conséquences de la dette publique… de tous les pays.

À partir de juillet 1944 (accords de Bretton Woods), le Dollar américain devient à la fois monnaie nationale et monnaie mondiale de référence.

Rappelons avec Valérie Bugault, et son ouvrage « Les raisons cachées du désordre mondial – Analyses de géopolitique économique, juridique et monétaire », que les fondamentaux sur lesquels repose la viabilité d’une monnaie sont, d’une part, l’adossement à des richesses réelles, tangibles ; d’autre part, que celle-ci doit être émise en quantité suffisante pour pouvoir être utilisée dans tous les échanges (nationaux et internationaux).

En 1971, les USA n’ayant plus suffisamment d’or pour garantir l’intégralité des dollars en or, survient la fin de la convertibilité or du dollar. Aussi, à partir de cette date, le dollar américain, en tant que monnaie mondiale sera désormais adossé au pétrole ainsi qu’à la seule force de l’économie américaine (via son dynamisme économique intérieure). Concrètement, à partir de ce moment-là, la valeur du dollar ne repose quasiment plus que sur la force brute des USA, c’est-à-dire leur capacité à faire militairement et monétairement respecter leur hégémonie dans les pays tiers.

Au niveau international, il résulte de cette situation la substitution de la notion d’« ordre juridique » par un retour à la « loi du plus fort ».

Le début des années 1970 sera aussi le début d’une grande dérégulation financière. Alors surviendra la « fabrication artificielle des actifs » (Subprimes, CDS ou « Credit Default Swaps », etc.), ainsi que la captation des réserves monétaires des pays tiers, c’est-à-dire les pays dits « alliés », les membres de l’U.E., etc., véritables « colonies » financières. On comprend alors, en partie, le pourquoi de la mise en place, en France, de la loi du 3 janvier 1973 qui modifie les statuts de la Banque de France et donne le coup d’envoi d’une dette qui augmentera incessamment et vampirisera toutes les richesses nationales produites. Rappelons qu’arrivé au pouvoir suprême en 1969, après la démission de Charles de Gaulle, Georges Pompidou, ex-employé de la banque Rothschild comme Emmanuel Macron (on constate que le véritable pouvoir n’a guère évolué en 50 ans, ce qui, en définitive, est la seule chose réellement stable en France), pond la loi du 3 janvier 1973, également appelée « loi Pompidou-Giscard » ou encore « loi Pompidou-Giscard-Rothschild », reprise, systématisée et aggravée depuis par l’article 123 du TFUE, Traité sur le Fonctionnement de l’Union Européenne.

Avant cette loi, quand l’État empruntait de l’argent, il le faisait auprès de la banque de France, qui, lui appartenant, lui prêtait sans intérêt. La loi de 1973, en interdisant à la Banque de France de faire crédit à l’État, condamnait la Nation à se tourner vers des banques privées et à leur payer des intérêts. Ainsi naquit la dette perpétuelle. Ce système de vases communicants permet à « Mammon », sur le modèle de l’alchimie, de retirer aux peuples leur richesse (solve), et de la concentrer (coagula) en quelques mains, c’est-à-dire de transformer les richesses publiques en richesses privées. Aussi, depuis 1974, plus aucun budget de l’état n’a été à l’équilibre.

Aline de Diéguez, dans son ouvrage « Aux sources du chaos mondial actuel », nous rappelle que « Chaque seconde qui passe augmente les intérêts de la dette publique de la France de 2490 € ». Selon les chiffres fournis par Maurice Allais, (1911-2010), prix Nobel d’économie français, 93% de la dette française est attribuable aux intérêts compensés. En septembre 2011, la dette publique s’élevait à 1 789 milliards d’€ et les intérêts de la dette à plus de 43 milliards d’€.

En 2023, le montant de la dette est passé à 3 047 milliards d’€, et c’est 55 milliards d’€ que les contribuables français auront versé aux banquiers privés au titre des seuls intérêts de la dette.

Mais la France n’est nullement un cas isolé. Les dettes de tous les Etats, aidées par la conjuration de toutes les élites économiques (« sous influence ») des différentes nations, sont devenues des océans impossibles à écluser et les nations sont ficelées au bon vouloir d’institutions financières privées, de plus en plus arrogantes et gourmandes.

Rappelons qu’en 1982, le fisc des États-Unis accusait une dette d’environ 1.070.241 millions de $. La Réserve Fédérale américaine, la « FED » (banque centrale américaine), récolta environ 115800 millions de $ d’intérêts sur une seule année, payés par les contribuables américains. Le capital de ces intérêts va tout droit dans les poches de la « FED », donc dans celles des banquiers privés internationaux. En 1992, les obligations possédées par la « FED » étaient d’une valeur d’environ 5.000 milliards de $ et les intérêts à payer par les contribuables montent constamment (la dette des USA est aujourd’hui de près de 35 000 milliards de $). C’est la « FED » qui a créé tout ce capital en prêtant de l’argent au gouvernement américain et en touchant des intérêts élevés, elle n’a eu qu’à payer les frais d’impression d’une « monnaie de singe » qui rapporte néanmoins de très gros intérêts.

Eustace Mullins disait de la FED qu’elle n’était ni « Fédérale », ni une « Réserve », mais simplement un « Syndicat du crime ». Une réalité qui s’applique à toutes les banques centrales.

« Cœur nucléaire » du dispositif monétaire international, le système des banques centrales est une escroquerie institutionnelle ; il est une véritable association de malfaiteurs, « faux-monnayeurs », et la plus grande duperie de l’histoire financière des temps modernes.

NB : Si l’Angleterre de Cromwell (1599-1658) n’est pas, stricto sensu, à l’origine du développement des « puissances d’argent » (cette naissance est plutôt à rechercher dans les Républiques commerçantes de Gênes, de Florence ou de Venise, ainsi que dans le premier État à avoir donné une réalité institutionnelle à ces banquiers, la Hollande, via la création en 1609, de la banque d’Amsterdam), elle est néanmoins à l’origine du paradigme consistant à adosser les velléités impériales à la puissance financière naissante des banquiers ; ce phénomène a, mécaniquement, généré l’avènement d’un nouveau modèle de référence dans lequel la puissance politique et militaire est intimement liée au développement de la banque.

Dans les étapes ultérieures, les banquiers se sont internationalisés dans le même temps qu’ils ont commencé à se centraliser par l’instauration du système des banques centrales. Le cartel des banques centrales représente le monopole ultime. Il jouit d’un monopole sur le crédit des gouvernements, et son but est de convertir ce monopole en un monopole, exclusif sur tout : la politique, la culture, l’économie, la religion etc.

Ces institutions sont nées sous le signe de l’imposture : présentées comme des banques d’État, elles disposaient à ce titre de la garantie de l’État (c’est-à-dire des contribuables de l’État) alors que ses capitaux restaient dans des mains privées. L’appropriation par des intérêts privés est le vice initial du concept de banques centrales. C’est ainsi que la banque d’Angleterre (1694), la Banque de France (1800), la Réserve Fédérale américaine (FED, 1913) la Gosbank de l’Union Soviétique (1923) qui est devenue la Banque centrale de la fédération de Russie (1991), la Banque des Règlements Internationaux (B.R.I., 1930), le Système Européen de Banques Centrales (dit SEBC, décidé par le traité de Maastricht en 1992 et entré en vigueur en 1999) reflètent, toutes, un désengagement des instances politique de l’État dans la gestion centralisée des masses monétaires en circulation.

Les banques centrales sont aujourd’hui l’élément pivot, fondamental, du système monétaire mondial. En prenant le contrôle des monnaies, ces « puissances d’argent » ont pris le contrôle des économies puisqu’elles étaient en mesure de décider, en toute autonomie et de façon discrétionnaire, de l’affectation des ressources monétaires ; le petit nombre d’hommes, de « Familles », « maîtres » absolus de l’argent et détenteurs de cet énorme pouvoir économique discrétionnaire, distribuent en quelque sorte le sang à l’organisme économique dont ils tiennent la vie entre leurs mains, si bien que, sans leur consentement, nul ne peut survivre.

Pour ceux qui l’auraient oublié, cette vérité a été directement précisée par l’un des fondateurs de l’oligarchie financière : « Donnez-moi le contrôle de la monnaie d’une nation et je n’aurai pas à m’occuper de ceux qui font les lois ».

J.A. Garfield, président des États-Unis et farouche partisan d’un « argent honnête », disait : « Celui qui contrôle la monnaie d’un peuple, contrôle ce peuple. ». Rappelons que J.A. Garfield a été élu en 1880… et assassiné en 1881.

Lien : https://livresdefemmeslivresdeverites.blogspot.com/2017/07/introduction-livres-de-femmes.html/