La guerre des devises et l’avenir du dollar

Source : brunobertez.com/2 – 2 avril 2023 – Alasdair MacLeod

Abonnez-vous au canal Telegram Strategika pour ne rien rater de notre actualité

Pour nous soutenir commandez les livres Strategika : “Globalisme et dépopulation” , « La guerre des USA contre l’Europe » et « Société ouverte contre Eurasie »

Dans la guerre entre l’alliance occidentale et l’axe asiatique, les médias se concentrent sur le champ de bataille ukrainien. La vraie guerre est celle des devises, avec une Russie capable de détruire le dollar.

Jusqu’à présent, les actions de Poutine ont été relativement passives. Mais déjà, la Russie et la Chine ont accumulé suffisamment d’or pour mettre en œuvre les étalons-or. C’est maintenant dans leur intérêt primordial de le faire.

D’après le récent article de Sergey Glazyev dans un journal économique russe, il est clair que le règlement des balances commerciales entre les membres, les partenaires de dialogue et les membres associés de l’Organisation de coopération de Shanghai (OCS) se fera éventuellement en or.

En outre, l’économie russe bénéficierait énormément d’une baisse des taux d’emprunt des niveaux actuels de plus de 13 % à un niveau plus compatible avec une monnaie saine.

Pour comprendre les conséquences, dans cet article, la comparaison est faite entre la monnaie fiduciaire et le régime de dépenses déficitaires de l’alliance occidentale et la révolution industrielle planifiée de l’axe russo-chinois pour quelque 3,8 milliards de personnes dans la famille SCO. La Chine a un taux d’épargne remarquable, qui soutiendra le capital d’investissement nécessaire pour une augmentation rapide de l’industrialisation asiatique, sans conséquences inflationnistes.

Alors qu’une nouvelle série d’actions militaires en Ukraine va bientôt démarrer, il sera dans l’intérêt de Poutine de passer de la passivité à l’agression financière. Il ne lui en faudra pas beaucoup pour saper l’ensemble du système de monnaie fiduciaire occidentale – un danger à peine reconnu par un complexe militaire de l’OTAN enthousiaste…

Introduction

Dans le bras de fer géopolitique entre les anciens et les nouveaux hégémons, nous voyons la meilleure des stratégies et la pire des stratégies, où la croyance s’oppose à la crédulité. C’est la saison de la lumière et la saison des ténèbres, le printemps de l’espoir et l’hiver du désespoir…

En plus ça change. Examinons la situation moderne d’hégémonie financière et monétaire américaine. Il faut reconnaître qu’un nouvel ordre est en train d’émerger depuis la contre-révolution russe de 1989 avec la chute du mur de Berlin et en Chine après la mort de Mao.

Depuis plus de trente ans, il y a la perspective d’une libération économique non seulement pour la Russie et la Chine, mais pour presque tout le monde sous-développé.

Les gouvernements des 1,2 milliard d’âmes établies dans les économies avancées, sont déterminés à empêcher les 6,7 milliards restants de les contester.

C’est un affrontement entre des économies basées sur la production et des économies basées sur les services et la finance.

C’est un choc entre des valeurs réelles et des valeurs éthérées.

L’Ukraine et le rôle central de l’Allemagne

Aujourd’hui, le choc des puissances hégémoniques se concentre sur l’Ukraine. Il s’est déjà déplacé de l’Afghanistan, et avant cela, de la Syrie. Chaque fois, l’Amérique qui dirige l’OTAN et le réseau de renseignement à cinq yeux n’a pas réussi à vaincre l’axe asiatique en raison de son refus d’être entraîné dans un conflit pur et simple. Outre la défense de leurs intérêts directs, la Russie et la Chine ont vu l’OTAN s’effondrer doucement. Premièrement, ce sont les Britanniques qui ont refusé de soutenir un conflit total en Syrie. Ensuite, c’était la Turquie, un membre de l’OTAN qui a naturellement vu ses intérêts s’aligner davantage sur les hégémonies asiatiques.

L’Allemagne sera-t-elle la prochaine ?

La crainte à Washington doit être de savoir si l’Allemagne poursuivra de la même manière ses intérêts commerciaux très évidents en s’alignant davantage sur la Russie et la Chine, et moins sur ses maîtres de l’OTAN.

Nous avons vu ce conflit d’intérêts dans le courant sous-jacent de la réticence de l’Allemagne à permettre à l’OTAN de déployer des chars Leopard en Ukraine. Cela nous a été vendu comme une réticence à envoyer des armes allemandes sur un théâtre de guerre envahi en dernier lieu par les nazis. Sans aucun doute, cela a réveillé des souvenirs désagréables, mais toute la philosophie de l’Allemagne post-Mur de Berlin a été le développement pacifique de ses propres intérêts commerciaux à l’Est.

Pour l’axe russe et chinois, la restauration des relations commerciales avec l’économie manufacturière allemande serait d’un intérêt mutuel évident. De même, cela conduirait à la mort de l’UE dans sa forme actuelle. C’est peut-être la position de l’Allemagne dans tout cela qui pousse l’Amérique et son établissement de l’OTAN vers des conflits à faire ou à mourir à propos de l’Ukraine.

Nous devrions prendre du recul et regarder cela du point de vue de l’Allemagne.

Depuis sa défaite lors de la Seconde Guerre mondiale, l’Allemagne est au cœur de l’existence de l’OTAN.

Comme Lord Ismay, le premier secrétaire général de l’OTAN l’a dit sans détour, son but était de garder l’Union soviétique à l’extérieur, les Américains à l’intérieur et l’Allemagne à terre. Et avec l’histoire du pacte Ribbentrop-Molotov encore dans tous les esprits, elle résume encore aujourd’hui la situation. Du point de vue américain, alors que l’OTAN était la solution militaire à l’Europe, la situation politique ne pouvait être résolue qu’en s’assurant que l’Allemagne était liée à l’Europe occidentale…

Il y a eu plusieurs affirmations quant à l’identité du père de l’Europe unie, mais la version qui a triomphé a été autorisée par le Comité américain sur l’Europe unie (ACUE), créé en 1948 par de hauts responsables du renseignement américain de la CIA. L’Allemagne se prosterne toujours devant les services secrets américains soixante-quinze ans plus tard.

Mais comme l’a montré le récent épisode sur les chars Leopard, il y a une certaine résistance à ce statu quo. Nous savons également que d’autres Allemands à des niveaux élevés ont été mécontents du régime monétaire de la BCE. Jens Weidmann, qui a démissionné de son poste de président de la Bundesbank en octobre 2021, n’est pas le seul critique de la politique monétaire, bien que la Bundesbank semble désormais avoir été purgée des critiques de la BCE.

Par conséquent, il y a deux problèmes qui retiennent l’Allemagne.

Elle a été contrainte d’abandonner ses principaux principes monétaires sains et de se couper de ses marchés naturels en Asie. Mais une reprise des hostilités soutenues par l’OTAN mettra en relief la suppression de l’Allemagne par les établissements politiques et militaires américains. Le chancelier Scholtz sait qu’il est très peu probable que la Russie soit facilement vaincue. Au contraire, cette entreprise à venir de l’OTAN est le dernier coup de dés désespéré de l’alliance occidentale. Et malgré l’OTAN, Scholtz doit garder ses options ouvertes.

Si contre toute la propagande de l’alliance, l’OTAN ne parvient pas à gagner en Ukraine, la Russie consolide sa position et Poutine reste un dirigeant russe fort, l‘Allemagne doit se préparer à un compromis politique avec la Russie.

Ce n’est pas seulement une question de proximité géographique, mais l’Allemagne a une forte culture manufacturière, bénéficiant de l’accès aux ressources russes, aux marchés pour ses produits, et grâce à un accès et une coopération renouvelés de la Russie avec la Chine.

De toute évidence, l’éthos commercial de l’Allemagne a plus en commun avec la révolution industrielle planifiée par l’axe asiatique et leurs plans émergents pour une monnaie saine qu’avec la plupart de ses partenaires de l’UE.

Si seulement l’Allemagne était libre du contrôle politique américain, avec le temps, elle pourrait établir une nouvelle ligue hanséatique, un corridor commercial depuis l’Europe de l’Est englobant les pays baltes et les Pays-Bas. Ce sont des considérations de ce genre qui doivent rendre l’establishment américain déterminé à ne pas relâcher son emprise sur l’Allemagne et l’UE au sens large.

Il n’y a aucune base évidente pour une trêve sur l’Ukraine

Il y a eu un certain espoir exprimé qu’avant qu’un nouveau conflit ne s’intensifie, une trêve sera appelée menant à des négociations de paix. Des voix moins enthousiastes ont appelé à des négociations, notamment celle d’Henry Kissinger. Il y aura également eu des réunions en coulisses, comme celle entre William Burns de la CIA et Sergei Naryshkin, chef de l’agence russe de renseignement étranger à Ankara en novembre dernier.

Selon Pepe Escobar, qui est probablement le journaliste le plus expérimenté sur ces questions et qui n’est pas employé dans les grands médias occidentaux, ce n’est que cette semaine que les Américains ont fait « une offre que les Russes ne peuvent pas refuser ». Il a été énoncé dans un Washington Post Op-Ed, contournant entièrement Kiev, proposant de diviser l’Ukraine avec un accord pour un équilibre militaire d’après-guerre. Le problème avec cette approche est que les Américains ont l’habitude de faire des promesses à la Russie qui ne seront rompues que plus tard. Plus particulièrement, en février 1990, le secrétaire d’État américain James Baker a promis à Mikhaïl Gorbatchev que l’expansion de l’OTAN ne serait pas « d’un pouce vers l’est », et faisait partie « d’une cascade de promesses similaires ».

Non seulement la Russie se méfie des Américains, mais sur l’échiquier de la diplomatie internationale, les mouvements initiés par les Américains placent la Russie en position de force. Les pourparlers de paix initiés par les Américains les obligeraient presque certainement à se plier aux exigences russes, tout comme si la Russie engageait des pourparlers de paix, elle serait dans la position la plus faible.

La question de savoir si l’Amérique est prête à concéder son contrôle sur l’Europe occidentale deviendra la question centrale. Les Russes sont susceptibles d’insister là-dessus. Ce serait la fin de l’OTAN, et une nouvelle alliance de défense européenne sans implication américaine devrait prendre sa place.

De plus, en l’absence d’un accord, la Russie serait à l’aise de laisser l’OTAN continuer à se nouer. Pour l’observateur indépendant, l’engagement de l’alliance occidentale à vaincre la Russie dans une guerre ukrainienne par procuration était une erreur stratégique, lourde de conséquences imprévues. Ce fut un échec à l’échelle des échecs des services de renseignement américains concernant les armes de destruction massive de l’Irak. Cette fois, l’erreur a été de sous-estimer la force de l’économie russe et sa situation financière…

La sanctionner était censée paralyser la Russie, au lieu de cela, elle a paralysé l’alliance occidentale tandis que le rouble a enregistré la plus forte performance monétaire en 2022. Et les médias occidentaux affirment toujours que la Russie subit des pertes de revenus commerciales inabordables, à une époque de dépenses militaires exceptionnelles.

Évidemment, il y a du vrai là-dedans.

Mais l’économie sous-jacente de la Russie est bien plus saine que nous avons été amenés à le croire. Et malgré des engagements de dépenses militaires massifs, le déficit budgétaire de la Russie l’année dernière n’était que de 2,3 % du PIB, contre 5,4 % pour les États-Unis. Les conséquences économiques de la guerre ont profité à la Russie grâce à la hausse des prix de l’énergie, tandis qu’elle a coûté à l’alliance occidentale en inflation des prix et en hausse des taux d’intérêt. La Russie ne devrait avoir aucun mal à financer un déficit 2023 de 2,3% ou plus en empruntant sur les marchés domestiques, sans fragiliser le rouble, alors que les conséquences financières pour l’alliance d’un nouveau conflit sont potentiellement catastrophiques.

D’après ses déclarations, nous pouvons être sûrs que Poutine et ses conseillers comprennent non seulement la position militaire, mais aussi les conséquences économiques relatives d’une nouvelle escalade du conflit ukrainien. Cela contraste avec les politiques de l’OTAN dirigées par les États-Unis, où jusqu’à présent, les coûts économiques ont été ignorés. Les conséquences potentiellement désastreuses pour les économies européennes ne semblent pas avoir été réfléchies. Au lieu de cela, en expédiant des chars de différentes marques aux Ukrainiens afin qu’une nouvelle attaque par procuration puisse être montée contre la Russie, l’alliance occidentale double ses erreurs antérieures.

La survie de l’euro est désormais menacée de façon cruciale

Ce sont les conséquences pour l’euro d’une nouvelle bataille sur l’Ukraine qui menacent de finalement annuler l’influence américaine en Europe, et donc l’avenir de l’OTAN et de l’UE.

Lorsque le sol gèlera suffisamment dans l’est de l’Ukraine pour une guerre de chars (peut-être dans quelques semaines), un nouveau conflit commencera – à moins qu’une attaque de missiles d’avant-bataille par la Russie sur les lignes d’approvisionnement de l’Ukraine n’ait déjà commencé d’ici là. Anticipant l’incertitude qui s’ensuit, les prix de l’énergie sont appelés à remonter. Le 24 février 2021, lorsque la Russie a commencé ses « opérations spéciales », le prix de l’or était de 1902 dollars. Le 9 mars, il était passé à 2 070 $. Tous les autres prix des produits de base, des métaux de base aux matières premières et aux aliments, ont grimpé en flèche. Il n’y a aucune raison de penser que ce sera différent cette fois.

Les conséquences pour les marchés financiers de l’alliance sont potentiellement dévastatrices.

Dites adieu à l’inflation passagère et à la modération des taux d’intérêt. Dites bonjour à la flambée des rendements obligataires, à l’effondrement des marchés boursiers, aux systèmes bancaires en faillite, y compris les banques centrales elles-mêmes, et aux pièges de la dette pour les gouvernements et les entreprises surendettées. Les monnaies fiduciaires vacilleront au bord de l’effondrement. Une nouvelle phase de cette guerre menacera de déstabiliser l’alliance occidentale, mais pas la Russie et la Chine dont les économies ne sont pas sensibles au dégonflement des bulles du secteur financier.

Il ne fait aucun doute que l’euro est particulièrement vulnérable aux conséquences d’une nouvelle escalade militaire en Ukraine et à ses effets sur les prix à la production et à la consommation dans la zone euro. L’euro est le vol-au-vent des monnaies fiduciaires, une monnaie à risque qui prend manifestement aux épargnants allemands pour financer les PIGS fiscalement dépensiers. La hausse des taux d’intérêt et des rendements obligataires n’a que très peu compensé la hausse des niveaux généraux des prix à la production et à la consommation. En l’absence d’une défaite rapide de la Russie, une nouvelle escalade du conflit ukrainien ne manquera pas de faire monter encore ces niveaux de prix.

La BCE sera tiraillée entre la nécessité de répondre par des taux d’intérêt encore plus élevés de peur d’en perdre le contrôle au profit des forces du marché, et les conséquences d’une augmentation des taux d’intérêt et des rendements obligataires pour les finances publiques. Et surtout, la solvabilité de l’ensemble du système de l’euro est menacée.

La seule solution, et même celle-ci est susceptible d’être à court terme, est que l’Amérique se retire de la bataille pour l’Europe occidentale et reconnaisse le droit de la Russie à protéger l’intégrité de ses frontières. Des négociations menant à un règlement devraient être proposées immédiatement à la Russie si l’on veut sauver l’euro. Ce n’est qu’alors que la perspective d’une baisse des valeurs de l’énergie et des matières premières se répercutant sur les prix à la production et à la consommation apporterait un certain soulagement au système de l’euro et à l’euro lui-même.

Cela ferait gagner du temps à la BCE, qui, avec les autres banques centrales de l’alliance occidentale, s’appuie sur des monnaies fiduciaires douteuses pour la gestion économique. Cela contraste fortement avec une Asie émergente, caractérisée par des devises adossées à des matières premières, une véritable production et des capitaux financés par l’épargne des consommateurs.

Les conséquences économiques découlent d’un monde divisé en deux moitiés : l’une axée sur les finances et les services et l’autre sur la production et les ressources. Nous devons maintenant les examiner tour à tour.

Problèmes croissants pour les économies à monnaie fiduciaire

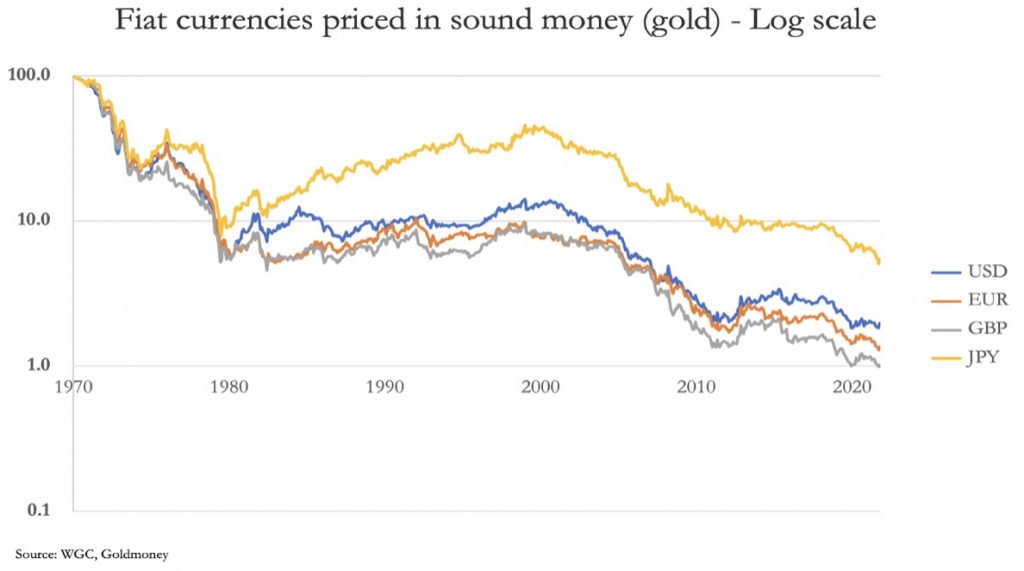

Depuis août 1971, lorsque les derniers vestiges d’un étalon-or dans le cadre de l’accord de Bretton Woods ont été abandonnés par le président Nixon, les monnaies du monde avancé étaient alors gérées par référence au dollar américain. Dès lors, le pouvoir d’achat de ces monnaies a commencé à s’éroder, au point que le dollar actuel ne vaut plus que 1,8 cents du dollar de Bretton Woods valorisé en monnaie légale, qui reste de l’or. La perte de pouvoir d’achat pour les autres devises a été similaire, comme le montre le graphique ci-dessous.

La perte de pouvoir d’achat de toutes ces monnaies fiduciaires est devenue ancrée dans les politiques monétaires, qui visent à voir une augmentation du niveau général des prix de 2% chaque année. Ce n’est pas une politique qui peut être mise en œuvre avec précision. En outre, cela a conduit les gouvernements à tolérer les politiques inflationnistes et à compléter la fiscalité par l’inflation du crédit au niveau de la banque centrale.

La manipulation des valeurs monétaires et l’inflation monétaire sont désormais la pierre angulaire des finances publiques, conduisant inévitablement à une crise existentielle. Convaincus qu’il s’agissait d’un problème qui pouvait toujours être résolu ou continuellement reporté, les membres de l’alliance occidentale ont tout simplement fermé l’activité économique à cause du covid, pensant que tout reviendrait ensuite à la normale. Cela ne s’est pas produit, et une période de perturbation de la chaîne d’approvisionnement a suivi, nécessitant de nouvelles dépenses déficitaires de la part des gouvernements en manque de revenus. Les conséquences d’une expansion monétaire excessive étaient en place pour se déclencher. Ensuite, il y a eu la guerre par procuration contre l’Ukraine et ses effets économiques sur les prix des matières premières, à la production et à la consommation.

L’illusion de l’économie de la monnaie fiduciaire s’est accumulée depuis l’abandon de l’accord de Bretton Woods. Et la voie vers une dépendance croissante vis-à-vis des politiques inflationnistes avait été facilitée par la corruption des statistiques par lesquelles les économètres mesuraient les conséquences. Le niveau général des prix est un concept non mesurable, mais cela n’a pas empêché les gouvernements occidentaux de construire des indices des prix de détail et des prix à la consommation. Et parce qu’ils ne sont pas mesurables, les statisticiens gouvernementaux peuvent proposer leurs propres versions. L’utilisation croissante de l’indexation sur l’inflation a encouragé la réforme de la composition statistique, réussissant toujours à réduire le coût de l’indexation sur les finances publiques. Et au cours des dernières décennies, il a offert l’avantage supplémentaire de dissimuler les véritables conséquences de la politique monétaire sur la dépréciation de la monnaie.

L’utilisation abusive de la statistique du produit intérieur brut comme moyen de mesurer l’activité ou le progrès économique est un autre exemple flagrant d’illusion économique. Le PIB est simplement une estimation du total des transactions éligibles et ne reflète pas leur productivité ou leur pertinence pour faire progresser la condition humaine. En effet, ils incluent les dépenses publiques, dont nous savons qu’elles sont en grande partie du gaspillage et qu’aucune d’entre elles ne peut être considérée comme économiquement valorisée par la demande des consommateurs.

Au lieu de cela, le PIB est quelque chose qui peut être facilement stimulé par des mesures prises pour augmenter la quantité de monnaie et de crédit, et par des gouvernements augmentant leurs dépenses non productives. Et quand vous pouvez contrôler la représentation statistique de l’effet sur les prix, vous semblez avoir atteint un mouvement économique perpétuel…

La poursuite d’une nouvelle guerre entre les superpuissances a finalement révélé les faiblesses et les contradictions du système de monnaie fiduciaire de l’alliance occidentale, menaçant de faire prendre conscience qu’il est fatalement défectueux. Lorsque tout un système financier et économique risque de tomber en panne, il est difficile de sélectionner un aspect qui fera tomber toute l’illusion. Il est plus facile de mettre les principales erreurs sous forme de rubriques sous forme de puces, afin que le lecteur puisse se faire une idée de l’ampleur du problème global :

- L’inflation des prix risque de remonter. Le niveau général des prix augmente maintenant beaucoup plus que le taux officiel cible de 2 % par an. Les banques centrales et les prévisionnistes du gouvernement supposent qu’ils reviendront à l’objectif de 2 % dans un an ou deux, sans aucun fondement pour leurs prévisions. Toutes choses étant égales par ailleurs (ce qui n’est jamais le cas), les augmentations des indices annualisés des prix à la production et des prix à la consommation diminueront en raison de l’effet statistique de l’abandon des mois précédents des statistiques globales. Les analystes affirmant que les variations du taux d’inflation des prix n’ont que peu ou rien à voir avec la dépréciation de la monnaie et qu’ils résultent de variations des quantités d’offre globales par rapport à la demande sont incorrects.

- Les politiques de taux d’intérêt sont fatalement défectueuses. Les banques centrales se trompent en croyant que les taux d’intérêt sont le coût de l’argent. Ils représentent le coût d’emprunt, mais pour les déposants, ils représentent un risque de prêt et de perte d’usage de l’argent, appelé sa préférence temporelle. Lorsqu’un déposant est invité à prêter son dépôt pour une durée déterminée, il considérera le taux offert par rapport à ses attentes de la somme des inconvénients de la perte de possession, des primes de risque de prêt et de son attente des changements dans l’achat de la monnaie. pouvoir sur la durée du prêt. Si le souscripteur d’une obligation s’attend à ce que le pouvoir d’achat d’une monnaie baisse de dix pour cent avant l’échéance du prêt et qu’il récupère la possession de ses fonds, il s’attendra naturellement à une compensation d’intérêts de plus de dix pour cent pour inclure des facteurs de risque, préférence temporelle et une marge de profit favorable. C’est ce que le déposant attend dans les conditions de risque et de change qui déterminent les taux d’intérêt, et non le coût d’emprunt. Alors que pour les déposants nationaux, ces facteurs peuvent être temporairement supprimés, les étrangers détenant des dépôts en devises sont susceptibles de les liquider plus facilement dans des devises où les taux d’intérêt sont supprimés en dessous de leurs rendements attendus. Par conséquent, lorsqu’une banque centrale supprime les taux d’intérêt, une perte de pouvoir d’achat de la monnaie se matérialise inévitablement, car les détenteurs étrangers sont les premiers à la vendre contre d’autres devises, des matières premières ou de l’or qui est de la monnaie légale. Maintenant que les taux d’intérêt de toutes les monnaies de l’alliance occidentale sont nettement inférieurs au taux de perte de leur pouvoir d’achat,

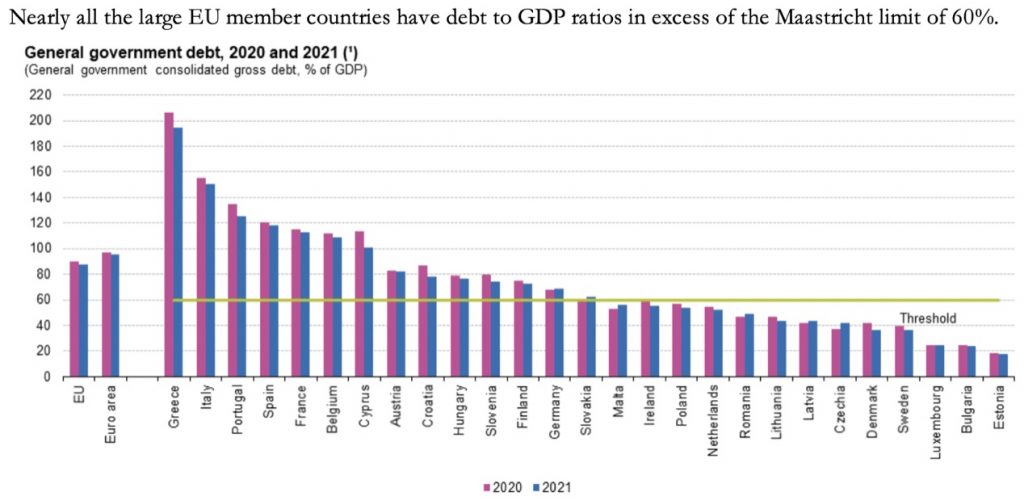

- Les coûts de financement de la dette publique devraient augmenter. Déjà, le coût des intérêts sur les dettes gouvernementales dans l’alliance occidentale augmente rapidement à une époque de stagnation économique, voire de récession pure et simple. La stagnation ou la récession sont importantes, car elles entraînent des baisses de recettes fiscales prévues à un moment où les coûts d’emprunt augmentent sur la dette publique arrivant à échéance, ainsi que sur la nouvelle dette. Cela est plus pertinent lorsque le profil d’emprunt d’un gouvernement est à court terme parce que la dette est novée à des taux d’intérêt plus élevés plus tôt. Dans mes commentaires ci-dessus concernant la zone euro, en utilisant les chiffres d’Eurostat, j’ai montré que la Grèce, l’Italie, le Portugal, l’Espagne, la France, la Belgique et Chypre avaient tous des ratios dette/PIB supérieurs à 100 % en 2021. Le ratio dette/PIB du gouvernement fédéral américain pour 2022 est estimé à 129 %, et pour le Japon, il était de 262 % en 2021. Pour le Royaume-Uni, le chiffre était de 97. 4% en 2021. Il est clair que les gouvernements ne peuvent pas se permettre de voir des rendements obligataires plus élevés, car des montants croissants de leurs déficits budgétaires sont absorbés par les charges d’intérêts. En bref, ils sont pris au piège de la dette dont ils ne peuvent sortir qu’en réduisant radicalement leurs dépenses ou en renonçant à leurs dettes.

- Les coûts d’emprunt du secteur privé augmentent également. La conséquence des politiques de taux d’intérêt de la banque centrale a été d’encourager l’emprunt à des fins improductives. Pour les entreprises emprunteuses, la disponibilité de financements bon marché leur a permis de financer des projets devenus non rentables moyennant des intérêts plus élevés. Ces mauvais investissements sont maintenant exposés, entraînant des faillites, des pertes d’emplois et des déficits publics plus importants. Un nouveau cycle de hausse des prix de l’énergie et des matières premières entraînera davantage de faillites.

- Un système bancaire défaillant inclut l’insolvabilité de la banque centrale. Les pertes subies actuellement par les banques centrales de l’alliance occidentale sur les intérêts payés sur les réserves et la hausse des rendements obligataires sur leurs actifs obligataires gonflés les ont déjà toutes conduites à la faillite technique. En effet, ces pertes dépassent de loin leurs capitaux propres bilanciels. Ce ne sera pas facile pour la Banque centrale européenne, dont les actionnaires sont les banques centrales nationales de la zone euro, qui sont toutes dans la même situation de fonds propres négatifs. Cela nécessitera une législation de la part des gouvernements individuels de la zone euro pour la recapitalisation des banques centrales nationales, avec un capital supplémentaire suffisant pour souscrire à leur part du capital de la BCE. Inévitablement, le processus de recapitalisation soulèvera la question des déséquilibres de TARGET2, entravant le processus. Au mieux, recapitaliser le système de l’euro sera difficile, à un moment où les banques commerciales fortement endettées de la zone euro auront probablement besoin d’être secourues si la guerre en Ukraine s’intensifie. Il n’est pas exagéré de suggérer que le risque d’un effondrement total de l’euro système est la plus grande menace pour l’alliance occidentale. En outre, avec un effet de levier élevé sur le bilan, les banques commerciales deviennent désormais réticentes au risque, limitant le crédit accordé aux emprunteurs financiers et non financiers, garantissant qu’un ralentissement économique induit par le crédit suivra.

- La valeur des actifs financiers continuera de s’effondrer. Des taux d’intérêt plus élevés engendrent des rendements obligataires plus élevés, des valeurs des actions plus faibles, des bénéfices des entreprises plus faibles, des prêts non performants plus élevés et une liquidation accrue des garanties. Ajoutez à cela les banques prêteuses qui deviennent averses au risque, et nous avons un marché baissier vicieux auquel s’ajoute une crise à l’ancienne. Même une baisse du pouvoir d’achat d’une monnaie fiduciaire ne peut compenser ces facteurs, jusqu’à ce qu’il y ait un boom de craquement marquant son extinction finale, lorsque tout ce qui est évalué dans une monnaie sans pouvoir d’achat semblera augmenter en valeur. C’est la situation qui se développe, même sans nouvelle escalade du conflit ukrainien.

De toute évidence, le système financier de l’alliance occidentale est déjà en grande difficulté. Les conséquences d’une reprise des hostilités ukrainiennes risquent de la déstabiliser entièrement. À moins que les Russes ne soient prêts à sauver l’alliance de ses propres folies, le système financier de l’alliance occidentale est condamné. La seule question est de savoir à quelle vitesse sa destruction sera réalisée…

L’émergence d’un système monétaire sain des superpuissances asiatiques

Il pourrait difficilement y avoir un plus grand contraste entre les objectifs politiques de l’ouest formellement avancé et le nouveau émergent, et entre les illusions de l’alliance occidentale par rapport aux aspirations de l’Asie et de toutes les nations échappant aux États-Unis. hégémonie. Il n’est guère surprenant que des nations importantes disposant de ressources énergétiques à l’échelle mondiale, comme l’Arabie saoudite et les autres nations du Conseil de coopération du Golfe, quittent le navire. De plus, la Russie, la Chine et les membres du Conseil de coopération de Shanghai passeront probablement de leur politique passive laissant l’Amérique et ses partenaires se pendre simplement par leurs erreurs, à une politique active consistant à prendre de la distance par rapport à leur échec.

Les puces suivantes résument brièvement la position des hégémons asiatiques :

- La production de biens est la base de leur avenir économique. La caractéristique distinctive de l’axe asiatique est que leurs économies sont axées sur la production, les activités financières soutenant principalement les activités non financières avec une spéculation financière minimale. Ceci est fondamentalement différent de l’alliance occidentale, qui a exporté ses chaînes d’approvisionnement vers l’axe asiatique, a des secteurs de services proportionnellement plus importants et des secteurs financiers engagés dans des bulles spéculatives.

- Autosuffisance en ressources et en capital. Entre la Russie, la Chine, la famille de l’Organisation de coopération de Shanghai, l’Union économique eurasienne et les BRICS, l’ensemble est autosuffisant en matières premières, en matières premières, en main-d’œuvre et grâce au taux d’épargne exceptionnel de la Chine en capital financier. Si l’alliance occidentale subissait une baisse de la demande de biens importés, cela coûterait cher à la Chine, mais pas trop. La Chine prévoit de se diversifier et de ne plus dépendre de l’exportation de marchandises vers les marchés occidentaux en encourageant la consommation intérieure de sa classe moyenne en croissance rapide et en investissant et en développant plutôt les marchés eurasiens.

- L’intégration et l’industrialisation à l’échelle de l’Asie sont le plan. En investissant dans les installations de transport, la production et la distribution d’électricité, ainsi que les communications générales, la Chine entend se créer des marchés en encourageant l’industrialisation de l’ensemble du continent. Il y aura une croissance économique rapide dans les populations peuplées de l’Inde, du Pakistan, de l’Iran et de l’Afghanistan. La Chine a obtenu l’énergie et les autres ressources nécessaires de la Russie, du Moyen-Orient et d’ailleurs. Grâce aux sanctions contre la Russie par l’alliance occidentale, la Russie a été préparée à fournir du pétrole et du gaz aux nations asiatiques à des rabais substantiels par rapport aux prix du marché mondial pour le bénéfice relatif de l’ensemble du continent. Par ailleurs, l’Asie entend continuer à utiliser les énergies fossiles, tandis que l’alliance réduit son efficacité et sa compétitivité mondiale en interdisant les combustibles fossiles et en investissant dans des énergies vertes moins efficaces et souvent peu pratiques. L’ambition est d’améliorer directement le niveau de vie de 3,8 milliards d’Asiatiques, au profit d’un milliard supplémentaire en Afrique, et d’un autre milliard environ en Amérique latine et ailleurs.

- Les balances commerciales n’auront plus d’importance. La Chine poursuit une politique de réinvestissement dans les pays avec lesquels elle a un déficit commercial, comme les membres du Conseil de coopération du Golfe, pour équilibrer la balance des paiements. La population chinoise épargne environ 45 % de ses revenus, le taux d’épargne le plus élevé seulement battu par Singapour. Par conséquent, les ressources sont disponibles pour financer le capital nécessaire pour accélérer le développement à l’échelle de l’Asie. Les conséquences sur l’inflation des prix en Chine, actuellement à 1,8 %, continueront d’être minimisées.

- Les politiques monétaires abandonneront le fiat pour l’or. Les investissements entrants compensant les déficits commerciaux, les conditions existent pour que les soldes entre les participants à l’OCS soient réglés en or ou en substituts d’or crédibles. De son article dans le journal économique russe Vedomostipublié le 27 décembre, l’architecte de la nouvelle monnaie de règlement commercial pour l’Union économique eurasienne, Sergey Glazyev, a clairement indiqué qu’il avait conclu que l’or était le meilleur moyen de règlement, semblant abandonner les structures plus complexes envisagées à l’origine. La Chine et la Russie ont accumulé d’importants avoirs en lingots d’or en plus des réserves officielles et peuvent lier leurs devises à l’or. Non seulement cela assure la stabilité des prix, mais cela signifie qu’avec une parité fixe sur l’or, le niveau naturel des taux d’intérêt en Russie, actuellement de 13,7 % pour un an, pourrait baisser à 2,5 %-3,5 % avec le temps. En Chine, où les taux à un an sont à 2,1 %, un étalon-or assurerait la stabilité continue des taux d’intérêt et de la monnaie. En outre, les membres de l’OCS ont vendu des monnaies fiduciaires occidentales pour acquérir des réserves d’or,

L’axe asiatique a l’or

La Chine accumule de l’or depuis que la Banque populaire a été nommée pour gérer l’accumulation d’or et d’argent du pays en 1983. Sachant que l’or était dans un marché baissier massif jusqu’en 2002, de grandes quantités de lingots sont devenues disponibles à bas prix. L’État chinois avait accumulé suffisamment d’or pour lui-même grâce à l’importation de lingots, à l’importation de doré pour le raffinage et à l’investissement dans l’extraction de l’or pour permettre à ses citoyens de commencer à acheter à la fin de 2001. À ce moment-là, j’ai estimé que la Chine avait secrètement accumulé des avoirs d’environ 20 000 tonnes, et l’État a continué d’augmenter ses avoirs depuis. Le Shanghai Gold Exchange a été créé en 2002 et, à ce jour, 23 000 tonnes ont été retirées au domaine public. À ce jour, la Chine suit une politique stricte de ne pas autoriser l’exportation de l’or qui est entré dans le pays…

La question de savoir si la Chine déclarera tout son or en tant que réserves monétaires est une question pour l’avenir. Cependant, la Russie est entrée dans une politique d’accumulation d’or beaucoup plus tard. Mais jusqu’à présent, entre les réserves officielles et le Fonds d’État de Russie (le Gosfund), on estime que la Russie dispose de quelque 12 000 tonnes, dépassant les réserves officielles américaines de 8 134 tonnes. En outre, la Russie prévoit d’augmenter la production minière de plus de 300 tonnes à 500 tonnes par an, et le Gosfund continue d’acheter auprès de sources nationales.

Le contraste avec les monnaies fiduciaires de l’alliance occidentale ne pourrait pas être plus grand. Les conséquences sont claires : d’autres pays du groupe SCO et BRICS vendent des dollars contre de l’or, c’est pourquoi les banques centrales sont estimées par le World Gold Council comme ayant accumulé plus de 1 100 tonnes en 2022. Cette accumulation devrait s’accélérer à mesure que le prix de l’or l’or en monnaie fiduciaire occidentale augmente (c’est-à-dire que le dollar et les autres monnaies fiduciaires diminuent) dans un marché mondial des lingots qui manque déjà de liquidité.

Les conséquences pour le financement du gouvernement américain sont désastreuses. Pendant des décennies, le gouvernement américain s’est appuyé sur les étrangers pour accumuler des dollars et les réinvestir dans des actions du Trésor américain. La liquidation de ces avoirs, à un moment où les déficits budgétaires entrant en récession sont appelés à augmenter fortement, est susceptible de propulser les rendements des obligations en dollars à la hausse.

Nous constatons déjà que les avoirs en dollars et les actifs financiers détenus par des étrangers commencent à être vendus, ce qui, selon les chiffres TIC du Trésor américain, est passé d’un sommet de 34 000 milliards de dollars à environ 30 000 milliards de dollars actuellement. La majeure partie de cette baisse est due à des effets de valorisation, reflétant la hausse des taux d’intérêt et des rendements obligataires au cours de la dernière année.

L’option nucléaire de Poutine

Lors du Forum international de Saint-Pétersbourg en juin dernier, auquel ont participé 81 délégations officielles, le président Poutine a clairement indiqué que les réserves de dollars et d’euros devaient être vendues par crainte de confiscation et en raison de leur perte de pouvoir d’achat. Non seulement Poutine a incité les gouvernements étrangers à se débarrasser de leurs réserves en dollars et en euros, mais l’agression de l’OTAN contre l’Ukraine ne manquera pas de faire grimper la valeur des matières premières et de l’énergie en monnaies fiduciaires, et donc le niveau naturel des taux d’intérêt et des rendements obligataires. En bref, par sa réponse à l’agression de l’OTAN, il a le pouvoir de détruire la monnaie et les systèmes financiers de l’alliance. Et étant donné que la Russie, la Chine et l’ensemble des membres de l’OCS bénéficieraient d’un étalon-or, il y a tout lieu pour lui de prendre l’option nucléaire, non pas de type ogive, mais financière.